東京都心の六本木・麻布エリアに位置する瀟洒なレジデンシャル

東京都心のモダンで魅力ある街として知られる六本木・麻布エリアに建つレジデンシャル(不動産小口商品)のご紹介です。

お問い合わせフォーム

お問い合わせフォーム

六本木レジデンシャル 麻布台TSタワー

東京都心の六本木・麻布エリアに位置する瀟洒なレジデンシャル

東京都心のモダンで魅力ある街として知られる六本木・麻布エリアに建つレジデンシャル(不動産小口商品)のご紹介です。

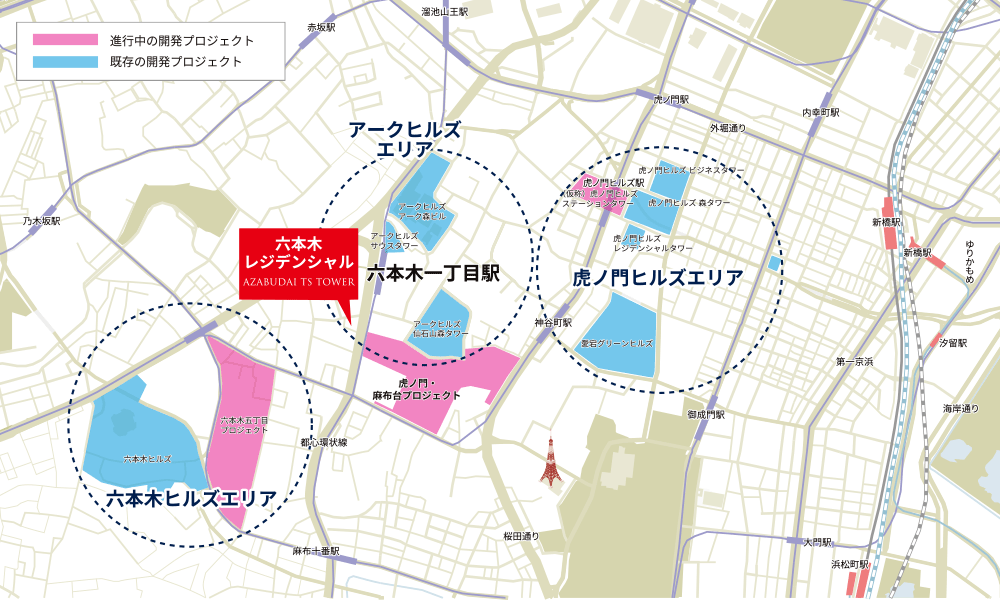

2023年には新たな街が誕生大規模な再開発が進むエリア

物件近隣のエリアは、森ビルがこれまでのヒルズで培ったすべてを注ぎ込んだ「ヒルズの未来形」と位置づける「虎ノ門・麻布台プロジェクト」が進行中です。2023年にはまったく新しい圧倒的なスケールとインパクトを誇る街が誕生しますので、さらに大きく発展し、進化を続けるエリアとして期待されます。

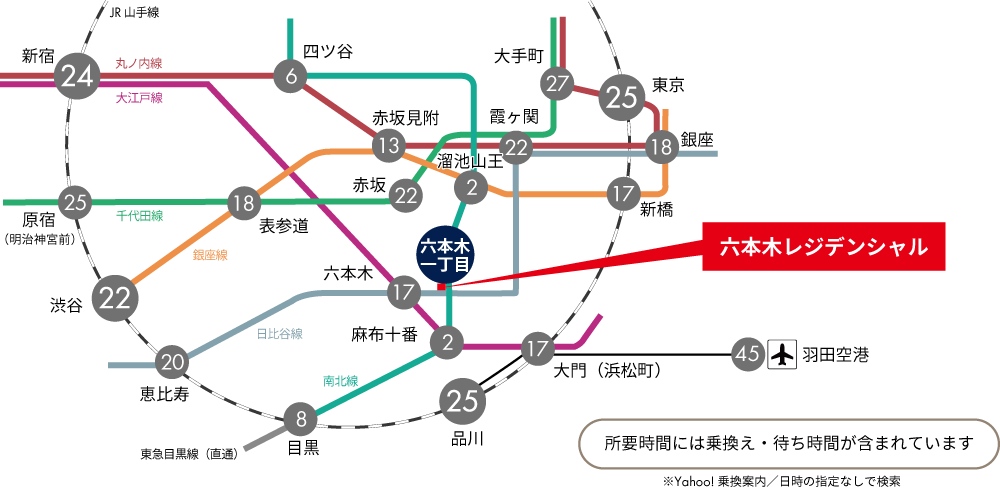

最寄り駅から都心の主要エリアに25分以内にアクセス可能

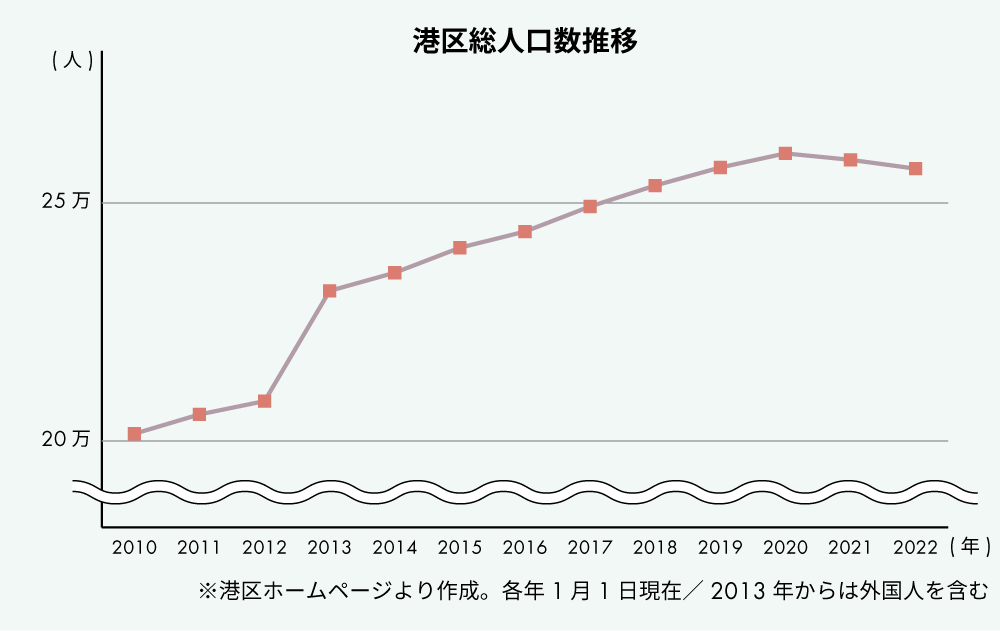

港区の人口増加傾向

港区には六本木ヒルズ、東京タワー、赤坂サカスなどの商業・観光スポットからテレビ局本社まで東京の中心地にふさわしい大型施設や企業が多く集まり、その周辺で働く人口も街の発展によって増加傾向にあります。

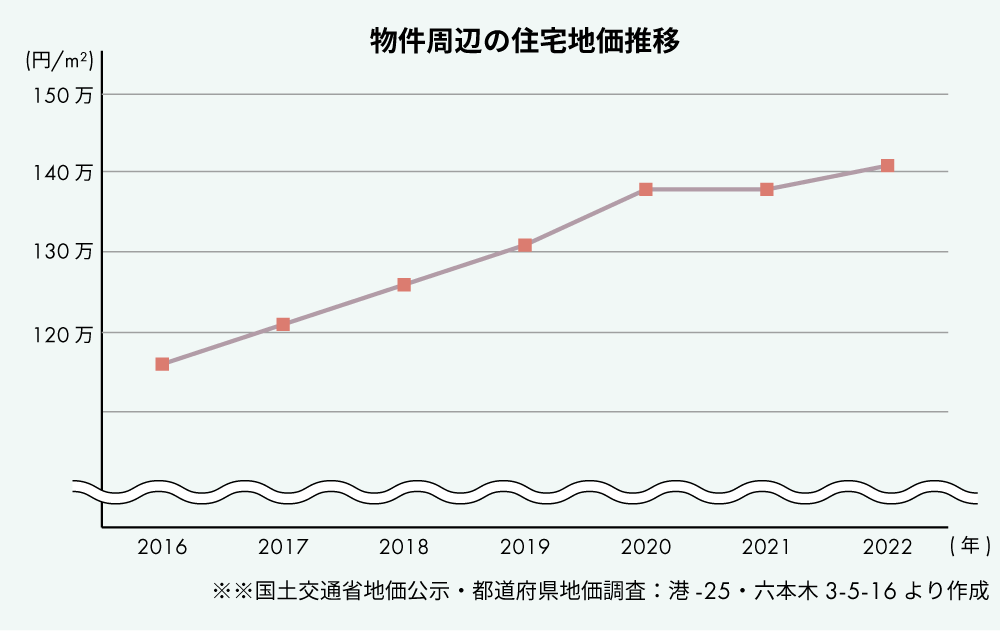

物件近隣エリアの地価上昇

物件から最寄りの「六本木一丁目」駅までは徒歩3分、「六本木」駅までは徒歩9分、六本木ヒルズまでは徒歩約13分と、移動にも大型商業施設へのアクセスにも便利な立地です。周辺ではまだ複数の大型再開発プロジェクトが進行しており、今後の地価の上昇を支える一因となりそうです。

立地は水害リスクの少ないエリア

物件までは最寄り駅の六本木一丁目駅から徒歩3分と利便性に優れています。

また、物件は緩やかな坂の途中に位置するため、洪水や土砂災害などのハザードマップにもかかっておらず、万が一の水害リスクが低いエリアとなっています。

| 物件名称 | 麻布台TSタワー |

| 所在地 | 住居表示/東京都港区六本木3丁目3-15 登記簿上/東京都港区六本木3丁目76番1、76番6 |

| 交通 | 東京メトロ南北線「六本木一丁目」駅まで徒歩3分 東京メトロ日比谷線、都営地下鉄大江戸線「六本木」駅まで徒歩9分 |

| 土地 | 地目/宅地 面積/120.91㎡(登記簿記載) 権利/所有権 |

| 建物 | 種類/共同住宅(戸数:15戸) 構造/鉄骨・鉄筋コンクリート造陸屋根地下2階付き8階建 延床面積/853.22㎡(登記簿記載) 竣工年月/2019年6月 |

| 公法上の制限 | 都市計画/市街化区域 用途地域/商業地域 建蔽率・容積率/80%・500% その他/防火地域 |

| 形態 | 信託受益権 |

| 募集総額 | 1,600,000,000円 |

| 募集総口数 | 320口(1口/500万円) |

| お申込み単位 | 1口/500万円(2口/1,000万円~お申込み可能) |

| 信託期間 | 2022年10月から10年間 ※延長期間あり(最長:2年) |

| 想定年間分配利回り※1 | 税引き前 約2.12% |

| 税務上の取り扱い※2 | ①賃料収入:不動産所得 ②売却代金:譲渡所得 ③相続・贈与:信託不動産の相続税評価 |

| 申込み期間 | 2023年1月1日~3月20日 ※募集状況により、終了または延長することがあります。 |

| 換金 | 途中解約はできません |

| 信託決算 | 年2回(12月及び6月) |

| 分配日 | 年2回(2月及び8月) |

※1 現時点での目標・満室想定利回りであり、将来の運用成果を保証するものではありません。

※2 税務上の取り扱いの詳細についてはご自身の顧問税理士へお問い合わせください。

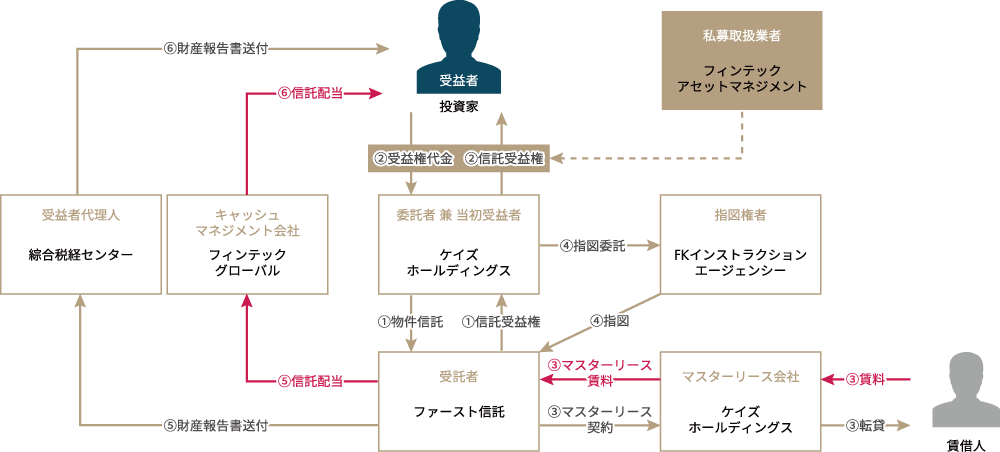

ケイズホールディングス合同会社が当初の委託者となり、本不動産小口信託受益権を保有しております。

| 社名 | ケイズホールディングス合同会社 |

| 所在地 | 東京都品川区上大崎3丁目1番1号 目黒セントラルスクエア15階 |

| 代表社員 | 一般社団法人ケイズ |

| 設立年月 | 2022年3月 |

| 事業内容 | ・有価証券の取得、保有、処分 ・不動産の保有、賃貸借ならびに不動産の売買、仲介、管理 ・不動産に関する各種コンサルティング業務 ・その他前各号に掲げる事業に附帯又は関連する事業 |

下記 受益権本体価格+諸費用に振込手数料がかかります。

(税込、単位:円)

| 項目 | 総額 | 1口あたり | 最低投資単位 (2口)あたり |

構成比 | |

| 受益権 本体価格 内訳 |

不動産本体価格 | 1,500,650,000 | 4,689,531 | 9,379,062 | 93.79% |

| 委託者報酬等 | 55,000,000 | 171,875 | 343,750 | 3.44% | |

| 信託アップフロント報酬 | 5,500,000 | 17,188 | 34,376 | 0.34% | |

| 弁護士・税理士費用 | 6,050,000 | 18,906 | 37,812 | 0.38% | |

| 各種調査費用 | 5,500,000 | 17,188 | 34,376 | 0.34% | |

| 私募取扱手数料等 | 14,300,000 | 44,687 | 89,374 | 0.89% | |

| 信託不動産価格 | 1,587,000,000 | 4,959,375 | 9,918,750 | 99.19% | |

| 修繕積立金 | 6,513,000 | 20,353 | 40,706 | 0.41% | |

| 敷金積立金 | 3,942,000 | 12,318 | 24,636 | 0.25% | |

| 必要運転資金留保金 | 6,487,000 | 20,272 | 40,544 | 0.41% | |

| 各種積立金 | 16,942,000 | 52,943 | 105,886 | 1.06% | |

| 預かり敷金(▲) | ▲ 3,942,000 | ▲ 12,318 | ▲ 24,636 | ▲0.25% | |

| 受益権本体価格…① | 1,600,000,000 | 5,000,000 | 10,000,000 | 100% | |

| 諸費用 内訳 |

登録免許税(受益者変更) | 4,000 | |||

| 謄本取得費用 | 2,000 | ||||

| 印紙税 | 200 | ||||

| 確定日付取得費用 | 700 | ||||

| 登記費用 | 22,000 | ||||

| 諸費用総額…② | 28,900 | ||||

| 購入時にお客様にお支払いいただく金額…①+② | 10,028,900 | ||||

(年間ベース、税込:10%、単位:円)

| 項目 | 総額(320口) | 1口あたり | ||

| 収入 | 賃料・共益費等 …① | 47,457,600 | 148,305 | |

| 支出 | 物件関連 支出 |

維持管理費 | 950,400 | 2,970 |

| PM費用 | 1,305,084 | 4,078 | ||

| 公租公課 | 2,058,417 | 6,433 | ||

| 火災等保険料 | 188,000 | 587 | ||

| 通信費 | 302,940 | 947 | ||

| 雑費 | 660,000 | 2,062 | ||

| 修繕費(積立含む) | 2,400,000 | 7,500 | ||

| 小計 | 7,864,841 | 24,577 | ||

| 信託等 コスト |

信託報酬 | 2,088,134 | 6,525 | |

| 事務管理報酬等 | 3,564,000 | 11,138 | ||

| 委託者報酬 | 396,000 | 1,238 | ||

| 指図権者報酬 | 1,320,000 | 4,125 | ||

| 受益者代理人報酬 | 528,000 | 1,650 | ||

| キャッシュマネジメント報酬 | 1,320,000 | 4,125 | ||

| 小計 | 5,652,134 | 17,663 | ||

| 支出合計 | 物件関連支出・信託等コスト 合計 | 13,516,975 | 42,240 | |

| 収支 | 分配金 …② | 33,940,625 | 106,065 | |

| 利回り | ご投資額(不動産+準備金) …③ | 1,600,000,000 | 5,000,000 | |

| 不動産本体価格(諸コスト込) …④ | 1,587,000,000 | 4,959,375 | ||

| 不動産本体価格(諸コスト抜) …⑤ | 1,500,650,000 | 4,689,531 | ||

| 表面利回り(不動産本体価格ベース) | ①÷⑤= | 約3.16% | ||

| 分配利回り(ご投資額ベース) | ②÷③= | 約2.12% | ||

| 分配利回り(不動産本体価格ベース) | ②÷④= | 約2.14% | ||

※現時点での目標・満室想定利回りであり、将来の運用成果を保証するものではありません。

※当該事業計画は、毎年同額で推移することを想定しています。

| 項目 | 金額 | 受託者 | 備考 |

| 信託報酬 | 賃料・共益費×4.0% | ファースト信託 | |

| 指図権者報酬 | 年間1,200,000円 | FKインストラクションエージェンシー | |

| 受益者代理人報酬 | 年間480,000円 | 綜合税経センター | 税理士 |

| キャッシュマネジメント報酬 | 年間1,200,000円 | フィンテックグローバル |

※金額はすべて消費税別途。

| 項目 | 金額 | 受託者 |

| 信託不動産一括売却時の事務報酬 | 不動産売買価格の1% | ケイズホールディングス |

| 信託不動産一括売却時の成功報酬※1 | 売却益の10% | ケイズホールディングス |

| 不動産売却時の信託報酬 | 不動産売買価格の1% | ファースト信託 |

| 受託者変更時の信託報酬 | 3,000,000円 | ファースト信託 |

| 信託終了時の信託報酬 | 2,000,000円 | ファースト信託 |

※金額はすべて消費税別途。

※1 売却益…売却価格-販売当初の信託不動産価格(税抜)を超えた場合のみ発生。

| 報酬項目 | 金額 | 受領者 |

| 相続手続時の事務報酬 | 1件につき 50,000円 | ファースト信託 |

| 贈与手続時の事務報酬 | 受贈者1人につき 50,000円 | ファースト信託 |

| 売買時の事務報酬 | 買主1人につき 100,000円 | ファースト信託 |

※金額はすべて消費税別途。当該費用はキャッシュマネジメント会社を介してお支払いただくことになります。

※上記以外にも、管理会社の変更や臨時決算等、通常の業務と異なる業務が発生した場合に、別途信託報酬が発生する場合があります。

※相続、贈与、売買の際は、1名につき信託受益権1口を最低単位として、地位を継承できます。

※司法書士報酬及び登録免許税等は、相続・贈与時は相手方に、売買時は買主に、別途ご負担いただきます。

※登記手続きは、フィンテックグローバル株式会社が指定する司法書士事務所が下記金額で担当いたします。

※なお、今後の税制等の法制変更により下記金額が変更される場合がございます。

| 費用項目 | 金額 | |

| 登録免許税(受益者変更) | 4,000円 | |

| 謄本取得費用 | 2,000円 | |

| 印紙税 | 200円 | |

| 確定日付取得費用 | 700円 | |

| 登記費用 | 22,000円 | |

| 合計(見込み) | 28,900円 | …受益者1人当たりの実費負担額です。 |

※現時点での見込みであり、実際にご負担いただく金額と異なる場合がございます。 贈与・売買の名義変更手続きの受付期間は、毎年4月1日~30日及び10月1日~31日です。

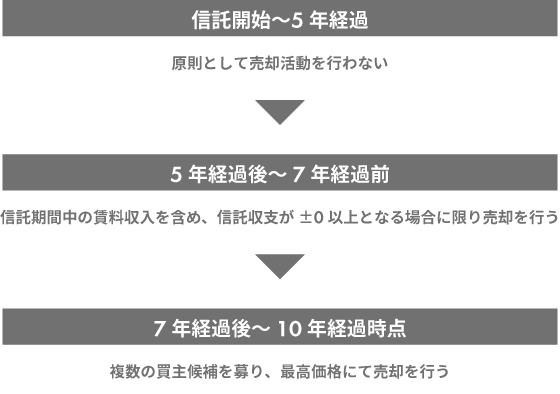

本信託不動産の売却は、原則として下記方針に沿って行われる予定であり、本信託受益権は当該売却をもって終了する予定です。

※本信託契約では、指図権者等が指図権を行使するため、個々の受益者は、受託者に対し信託不動産の売却処分に関する指図を行うことはできず、自らの指図に基づき信託不動産を換価等することはできません(但し、指図権者等は、信託不動産の売却処分に関する指図を行う場合、すべての受益者に対して、指図案及び当該指図案について書面により異議を述べることができる期間を書面により通知の上、全受益者の議決権の過半数の賛成を得た場合に限り、当該指図案に従った指図を行います。なお、受益者が異議を述べることができる期間内に異議を述べなかった場合には、当該受益者は指図案に賛成したものとみなされます)。

※また、当初信託期間は10年とされておりますが、委託者、受託者及び受益者の合意により、最長2年間延長される場合があります。

※なお、信託期間の延長がされず、信託が終了する場合には、上記方針での売却が困難となり、元本が毀損する場合があります。詳細につきましては、「重要事項説明書(契約締結前交付書面)」「不動産管理処分信託契約」をご確認ください。

①賃貸に係る収入及び費用は、不動産所得の金額として、総収入金額及び必要経費に算入されます。

②信託受益権の譲渡が行われた場合は、申告分離課税の譲渡所得として取り扱われます。

③相続・贈与時における本信託受益権の評価額は、原則として信託財産の評価額とされ、信託受益権の保有個数割合に応じて評価されます。

| 信託受益権の価格(1口あたり) | 5,000千円…① | 受益権価格からの評価減 (%) |

| 相続税評価額(概算額) | 998.6千円…② | (① - ②) ÷ ① = ▲約80% |

| 相続税評価額(小規模宅地等の特例を適用した場合の概算額) | 654.3千円…③ | (① - ③) ÷ ① = ▲約87% |

※受益権価格からの評価減 (%):小数点以下は四捨五入しています。

※土地については2022年度路線価、建物については、固定資産税評価額をもとに、貸家建付地による評価減等を踏まえ算出したものです。相続財産としての評価減はあくまでイメージであり、その効果を約束するものではありません。

①賃貸に係る収入及び費用は、各事業年度の課税所得の金額の計算上、投資家様の事業年度の期間に対応する収益及び費用となります。

②信託受益権の譲渡が行われた場合は、その収益及び損失は、投資家様のその事業年度の課税所得の金額の計算上、収益及び費用に算入されます。

税務上の取り扱いの詳細についてはご自身の顧問税理士へお問い合わせください。

元本(本信託受益権売買契約における売買代金をいいます)価格は、不動産価格や賃料等不動産市況の変動により、減少する場合があります。なお、不動産は、地域性、個別性が強いため、広域的な地価、賃料変動率と当該不動産の変動率がリンクしない場合もあります。

上記①記載の不動産市況変動や信託不動産の個別性等により、処分時の処分価格が想定より変動し、元本欠損される場合があり、追加資金拠出の心要が生じることがあります。

信託不動産の稼働状況(空室率)、賃料水準(周辺相場によるもの及び信託不動産固有の原因によるものを含む)の変動、金利変動、賃貸事業の必要経費の変動によっては、信託収益の減少、元本欠損または空室のクリーニング、改装、信託報酬・信託関連費用等による追加資金拠出の必要が生じることがあります。

信託不動産の入居者の信用状況の変化によっては、賃料の不払いなどが生じ、それによって信託収益の減少、元本欠損または賃借人の賃料不払いによる賃料回収費用等の追加資金拠出の必要が生じることがあります。

信託不動産のマスターリース会社の信用状況により、信託収益の減少、元本欠損またはマスターリース会社の破綻、変更等による追加資金拠出の必要が生じることがあります。

信託不動産の管理についてはプロパティ・マネジメント会社に委託しておりますが、プロパティ・マネジメント会社の能力、業務の状況、信用状況の変化により、信託不動産の管理に悪影響を生じ、これにより本信託受益権の収益等に影響が及ぶ可能性があります。

信託建物に瑕疵(契約不適合)が発見された場合の求償先としての建物の売主の信用状況の変化により、信託収益の減少、元本欠損または追加資金拠出の必要が生じることがあります。

不動産管理処分信託契約の委託者が破産手続、民事再生手続その他の倒産手続の対象となった場合には、信託不動産の信託譲渡または本信託受益権の譲渡が真正なる譲渡ではなく譲渡担保その他の担保設定であると評価され、倒産手続の制約を受ける可能性があります。

不動産管理処分信託契約では、委託者がその一切の指図権の行使を指図権者に委託しております。指図権者の能力、業務の状況、信用状況の変化により、従前通りの水準による業務の継続が困難となって、本信託受益権の収益等に影響が及ぶ可能性があります。

不動産管理処分信託契約の受託者が破産手続、会社更生手続、民事再生手続その他の倒産手続に帰属するかどうかに関して、信託法に規定が設けられており、また、破産法において、信託財産の破産に関する規定が設けられています。信託財産が受託者の破産財団又は更生会社の財産その他受託者の固有財産に帰属するリスクがあります。このようなリスクを排除するため、信託された不動産に信託登記をすることによって対抗要件を具備しています。受託者が信託法、信託業法または信託契約に違反する行為を行ったときには、信託配当もしくは信託元本交付に影響を及ぼす可能性があります。

不動産管理処分信託契約では、受益者に関して受益者代理人を置くこととしております。受益者代理人の能力、業務の状況により、事務手続きが滞るリスクがあります。また、受益者代理人について解散、破産手続の開始等の事由が生じ、受益者代理人が欠けることとなった場合、新たな受益者代理人が選任されるまでの間、不動産管理処分信託契約において受益者代理人の行為を要する手続が滞る可能性があります。

信託不動産に適用される税制(固定資産税、都市計画税など)の変更による信託収益の減少、元本欠損または増税等による追加資金拠出の必要が生じることがあります。

信託不動産の相続財産評価額及び信託の仕組みを通じた効果については、外部税理士の見解を得ておりますが、これらの解釈について異なった見解がなされた場合、あるいは信託期間中に相続・贈与に係る税制が変更され、信託不動産の評価額の計算方法が変更される等の場合には、当初想定よりも相続税額や贈与税額が増える可能性があります。

信託不動産の滅失・毀損・劣化に起因して、信託収益の減少、元本欠損または滅失・毀損・劣化による再建築・修復費等の追加資金拠出の必要が生じることがあります。なお、建物については、経年による劣化(税法上の減価償却相当)等のリスクがあります。

信託不動産の瑕疵に起因して、信託収益の減少、元本欠損または瑕疵の修復費等の追加資金拠出の必要が生じることがあります。

信託不動産に土壌汚染が判明した場合、元本欠損または浄化費用等による追加資金拠出の必要が生じることがあります。

信託の終了時において、信託不動産の換価処分が著しく困難である場合、その他やむを得ない事由がある場合は、受託者は、不動産管理処分信託契約に従い、最終償還金の支払いではなく、信託財産を各受益者に現状有姿で交付する場合があります。この場合、信託不動産の共有持分を取得することになります。

本信託受益権は、その譲渡に受託者の承認を要し、信託契約に規定がある場合を除き、信託契約を解除(中途解約)することはできません。その他、信託受益権に係る市場が発達していないなど流動性が低く、本信託受益権について想定した時期及び想定した価額において処分できないリスクがあります。

指図権の行使については、指図権者が指図権の行使を行うこととされており、個々の受益者は、信託不動産の売却処分に関する指図を受託者に対し行うことはできず、自らの指図に基づき信託不動産を換価等することはできません(但し、指図権者等は、信託不動産の売却処分に関する指図を行う場合、全ての受益者に対して、指図案及び当該指図案について書面により異議を述べることができる期間を書面により通知の上、全受益者の議決権の過半数の賛成を得た場合に限り、当該指図案に従った指図を行います。なお、受益者が異議を述べることができる期間内に異議を述べなかった場合には、当該受益者は指図案に賛成したものとみなされます)。

また、受託者は、不動産管理処分信託契約に基づく信託の開始後5年を経過するまでは、原則として指図権者の売却処分に関する指図に応じないものとされています。

将来的に環境保護を目的とする法令等が制定・施行され、過失の有無に関わらず、信託不動産につき大気、土壌、地下水等の汚染に係る調査義務、除去義務、損害賠償義務等が課される可能性があります。また、消防法その他不動産の管理に関する関係法令の改正等により、管理費用等が増加する可能性があります。

更に、建築基準法・都市計画法の改正、新たな立法、収用、再開発、区画整理等の行政行為、その他一般法令の変更等により信託不動産に関する権利が制限される可能性があります。これらの結果、信託財産元本に欠損が生じるほか、受益者が負担する費用額、損害賠償額次第では元本を上回る損失が発生する可能性があります。